CURVAS DESVEST

Aunque seguimos dentro de la órbita de la matemática gausiana, este formato, adaptado por Benoit Mandelbrot, infiero que es una aproximación algo más ajustada y útil para seguir la evolución de cualquier activo financiero.

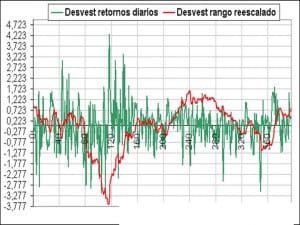

Como este post pretende servir de leyenda sobre este tipo de gráficos, les mostramos uno como ejemplo y sobre él iremos vertiendo algunas reflexiones.

En el eje horizontal mostramos el número de sesiones sobre el que está montado el gráfico. En concreto en este caso es sobre 400 sesiones.

De las 2 curvas que aparecen sólo vamos a centrarnos sobre la curva roja ya que la otra curva tiene implicaciones algo más complejas y por el momento descartamos explicar para que podemos aprovecharla.

La matemática que hay tras estas curvas transforma la evolución caótica de cualquier activo en una especie de oscilador que se moverá entre 2 extremos que a priori no podemos prefijar. Por nuestra experiencia y en condiciones de volatilidad no desbocada, estas curvas se van moviendo entre niveles de + 2 desviaciones estándar, por arriba, y – 2 desviaciones estándar, por abajo. Cada vez que un activo se aproxima a la zona de + 2 desviaciones estándar nos estaría alertando de un posible techo, mientras que aproximaciones a niveles de – 2 desviaciones estándar podríamos inferir que nos acercamos a un posible suelo en la evolución de ese activo.

La pega que presentan estas curvas es que continuamos dentro de la órbita de la matemática gausiana y por ello, en momentos de volatilidad vehemente pueden perder utilidad.

Además, se trata de curvas dinámicas y por ello cada sesión, al introducir los datos de cierre, se recalcula la curva completa, por lo que se modifica su contorno. Curvas que se montan sobre pocas sesiones sufren cambios muy acusados, razón por la cuál, nosotros preferimos apoyarnos en curvas montadas sobre un mínimo de 150 sesiones.

Las curvas de desviación estándar acumulada, en condiciones de volatilidad «controlada», suelen moverse entre los extremos de + 2 y – 2 desviaciones. | |

|---|---|

Podríamos inferir 3 máximas a la hora de interpretar las jerarquías ordenadas de mayor a menor desviación estándar:Valores ubicados en la parte alta de estas jerarquías denotan un mejor comportamiento en las últimas semanas que los situados en la parte baja de la misma.Valores situados en la franja de + 1,8 a + 2 desviaciones denotan proximidad a un posible techo por lo que entraría en liza el concepto de inversión contraria. Y viceversa, valores ubicados en la franja – 1,8 a – 2 desviaciones denotarían proximidad de un posible suelo por lo que habría que vigilar posibles rebotes.

Hay que ser prudente al interpretar la curva de desviación estándar montada sobre 49 sesiones. No deja de apoyarse en matemática de la campana de Gauss y por ello en movimientos prolongados, al alza o a la baja, del activo sobre el que se haya montado, alcanzará demasiado pronto niveles de + 2 o – 2 desviaciones, respectivamente, ofreciendo señales de posibles extremos de mercado que podrían llevarnos a decisiones incorrectas. | En cuanto a las jerarquías ordenadas en base a la PENDIENTE de las curvas de desviación estándar acumulada montadas sobre 49 o 150 sesiones y en base a la PENDIENTE de la curva acelerada del oscilador MACD, podríamos inferir dos máximas a la hora de interpretarlas:

Pendiente positiva indica que el sesgo del activo es alcista, mientras que pendientes negativas explicitan sesgo bajista. |