Actualizo con este post los comentarios y reflexiones vertidos en la última entrada que colgé sobre este spread el 30/mayo. |

En el anterior post sobre estos spreads (30/mayo/2012) argumentaba que la volatilidad en los spreads con IBEX35 era tan elevada que se antojaba imposible encontrar el momento exacto en el que se produjera el giro al alza, tras 7 meses de peor comportamiento comparado del selectivo español. Sin embargo, si parecía más sencillo vaticinar la proximidad de ese giro vigilando la evolución de otros spreads en los que participaban EUROSTOXX50, FTSE 100 o SMI.

Paso a actualizar estos gráficos.

Iniciamos el repaso con un gráfico del spread IBEX 35 vs DAX XETRA en el último año.

Movimientos a la baja de la curva azul reflejan peor comportamiento relativo de IBEX 35, mientras que movimientos al alza de dicha curva reflejan peor comportamiento relativo de DAX XETRA.

Desde primeros de julio de 2011 el movimiento al alza del spread es evidente, reflejando un mejor comportamiento relativo de IBEX 35.

Desde comienzos de octubre de 2011 se percibe el giro a la baja del spread denotando peor comportamiento relativo de IBEX 35.

Antes de insertar algunas de las herramientas que empleo para montar las carteras de long short con índices bursátiles debo recalcar varios aspectos:

– este tipo de operativa tiene por vocación ser neutral a mercado, es decir, huyo de la direccionalidad por lo que es importante que el nominal de las posiciones long y de las posiciones short sea equilibrado.

– en la toma de decisiones intervienen varias herramientas, unas se dedican a CONSTATAR lo que acontece en los spreads, mientras que otras intentan vaticinar posibles extremos en la evolución de dichos spreads.

– conceptualmente asumo que las tendencias son una realidad como ya demostró, entre otros, el insigne y nunca bien ponderado MANDELBROT, por esta razón, una vez que el sistema detecta un posible extremo en la evolución de un spread se abren posiciones que pueden estar en cartera varios meses.

Tal como he ido diseñando esta estrategia, se realizan pocas operaciones al cabo del mes.

– casi todas las herramientas que empleo las he ido desarrollando yo, generalmente por el método de prueba y error, por lo que he ido rodeándome de instrumentos que me han ido demostrando su eficiencia, aunque sepa que nunca serán infalibles.

– el futuro es invaticinable y periodicamente asistiremos a CISNES NEGROS que probablemente arrastrarán a la baja las bolsas ergo NUNCA DEPOSITARÉ MI DINERO EN VEHÍCULOS DIRECCIONALES (fondos de inversión, acciones etc) QUE SE VEAN AFECTADOS SEVERAMENTE POR CUALQUIER SHOCK BAJISTA.

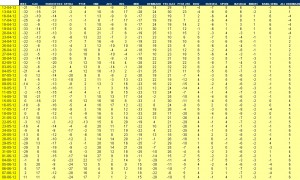

Comienzo el repaso de algunas de mis herramientas con una tabla que, en base a una serie de algoritmos, jerarquiza los distintos índices bursátiles que empleo para montar las carteras de long short.

Se trata de un tabla que CONSTATA lo que está ocurriendo, aunque a priori no tiene ningún poder vaticinador, salvo la apuesta por la continuidad de las tendencias que en dicha tabla se dibujan.

La lectura es evidente, cuanto más en negativo esté un índice dentro de esta jerarquía significará que su comportamiento relativo es peor, mientras que a mayor número positivo el comportamiento relativo será mejor.

A simple vista se evidencia la persistencia en el tiempo de tendencias.

En el ejemplo que nos ocupa, se constata como IBEX35 ha sido uno de los peores índices bursátiles, entre los índices europeos (hay que comparar indices europeos con índices europeos, indices USA con índices USA, etc), mientras que DAX XETRA se ha mantenido más tiempo en positivo o al menos mostraba mejores números.

Evidentemente, un long XETRA vs short IBEX35 ha tenido que funcionar bien desde octubre de 2011, aunque parece que este sesgo bajista se torció hace una semana.

Sin embargo, esta herramienta simplemente constata lo que acontece y como todos sabemos, las tendencias finalmente se tuercen. Por esta razón necesito herramientas que me VATICINEN, que lancen expectativas, que intenten detectar posibles extremos en la evolución de los spreads y en ellas me voy a centrar ahora.

Entre otras herramientas, para detectar posibles extremos en la evolución de este spread ESINVER emplea las curvas desvest siendo las más fiables las montadas con una ventana móvil (rolling window) de las últimas 500 sesiones (aunque este periodo debe estar marcado por la volatilidad que muestren los activos).

Inserto varias de estas curvas desvest 500 montadas sobre spreads en los que participa IBEX35.

CURVA DESVEST 500 montada sobre spread IBEX35 VS DAX XETRA

CURVA DESVEST 500 montada sobre spread IBEX35 VS EUROSTOXX 50

CURVA DESVEST 500 montada sobre spread IBEX35 VS FTSE 100

CURVA DESVEST 500 montada sobre spread IBEX35 VS AEX

La finalidad de emplear esta curva es transformar la evolución de un activo en una especie de oscilador que se desplaza entre 2 extremos.

+2 y -2 desvest suelen ser los umbrales que nos alertan de posibles extremos.

He insertado varios gráficos con las curvas desvest para vigilar el movimiento que se produce en los entornos del umbral -2 desvest.

Acertar con el momento exacto de giro de un spread es casi imposible y si ocurre será gracias al azar. Estas curvas desvest de lo que alertan es de que estos spreads se van aproximando poco a poco a la zona en la que se generan los giros al alza.

Estos gráficos son dinámicos, por lo que se vuelven a recalcular en base a lo que sucede en cada sesión y el periodo sobre el que se realizan los cálculos debería ampliarse en base al incremento en la volatilidad de los activos que forman el spread.

A finales de abril interpreté que el giro al alza de las curvas desvest 500 parecía interesante, aunque el paso de las sesiones constató como IBEX35 no conseguía mejorar significativamente sus números en la tabla comparada que pueden ver al inicio de este post.

En las últimas sesiones el spread formado por IBEX35, al enfrentarse con el resto de índices europeos, vuelve a mostrar una evidente mejoría de lo que infiero que ahora sí podríamos estar en los albores de un periodo que podría alargarse varias semanas en las que el selectivo español se comportaría mejor que el resto de índices europeos.

Para intentar dar más peso a esta inferencia voy a apoyarme en otros spreads para ver si de manera indirecta aporto rotundidad en el análisis que pretende vaticinar un posible punto de giro en la tendencia bajista de los spreads en los que participa el selectivo español.

Inserto ahora varios spreads en los que participa EUROSTOXX50 y FTSE100 ya que considero que pueden aportarnos información útil.

CURVA DESVEST 500 montada sobre spread EUROSTOXX50 VS XETRA

CURVA DESVEST 500 montada sobre spread FTSE 100 VS SMI

La intención de emplear estas referencias indirectas es que la volatilidad está más controlada por lo que asumo que las CURVAS DESVEST 500 aportarán información más fiable.

En el caso de EUROSTOXX50, el spread con XETRA muestra un giro al alza evidente desde la zona -2 por lo que podemos apostar por el inicio de un periodo de mejor comportamiento relativo de EUROSTOXX50 y por lo tanto apoya la hipótesis de que este pueda ser el giro bueno en los spreads con IBEX35.

En el caso de FTSE100, el spread con SMI es interesante ya que cuando ese spread se gira al alza «suele» venir asociado con mercados que se aprecian. La curva desvest 500 también muestra un claro giro al alza desde el umbral -2 desvest, así que también apoya la hipótesis del comienzo de un periodo de mejor comportamiento relativo de FTSE 100 e indirectamente de IBEX35.

Para finalizar, un par de reflexiones sobre esta metodología que intenta ser neutral a mercado y que tiene por objetivo conseguir lo que los anglosajones denominan «retornos parecidos a la renta varible pero con volatilidad parecida a la renta fija»:

– la cartera de long short tiene un nominal total que ronda los 100.000 euros, aunque en algunos momentos ha alcanzado 130.000 euros.

– el objetivo que debería conseguir es finalizar en positivo cada semana

– en la cuenta de Saxo Bank se inició el año con 10.000 euros y de ellos, en garantías, para poder tomar esta posición apalancada de unos 100.000 euros, se emplean algo menos de 3.000 euros.

.

Comentarios sobre este post en twitter, en la cuenta joseangelmena

.

.