NO SE DEJEN ENGAÑAR, LOS PARTNERS FINANCIEROS SOLO MIRAN POR SU NEGOCIO.

Un encargo para una publicación destinada a un sector empresarial concreto me ha permitido tocar un tema sobre el que he visto pocas reseñas y que seguro tiene atenazados a los titulares y responsables de la órbita financiera en empresas no bancarias de tamaño medio. Me estoy refiriendo a empresas que optaron, asesoradas por sus partners financieros, por especular en los mercados financieros con los beneficios obtenidos en los años de bonanza económica. Por la longitud del ensayo lo fraccionaré en dos partes. Me impongo tres objetivos, uno plantear alternativas eficaces y exquisitas en el control del riesgo como destino de los beneficios de la empresa (no entraré en el terreno de la gestión de puntas de tesorería, por lo trivial que a priori se antoja), el segundo, evidenciar algunas prácticas empresariales poco eficientes incluso suicidas, jaleadas por el establishment financiero y sus oleadas de bisoños recién salidos de los master y el tercero, plasmar algunas semicertezas sobre el futuro que se cierne sobre la economía real.

Si en anteriores artículos denotaba la permisividad de algunos reguladores con respecto a las prácticas empresariales de los grandes bancos multinacionales y el vasto proceso de creación crediticia como desencadenantes importantes del entuerto en el que nos hemos metido, tampoco las cuentas de las empresas escapan a esta mala praxis. Me adentro en una senda que pretende cubrir los dos primeros objetivos de esta epístola.

Hemos asistido a un periodo en el que la consigna era sobredimensionarse, apalancarse y endeudarse. Mantra trasladado tanto a particulares como a empresas, a los primeros colocándoles tipos de interés negativos y a los segundos orientados por unos partners financieros que exclusivamente buscaban su beneficio empresarial a corto plazo, a costa de quién fuere. En el caso de la entidad financiera era la cuadratura del círculo. Convencemos a la entidad jurídica de turno a que gestione sus beneficios en los mercados financieros, de cuya gestión me encargo yo (su entidad financiera de cabecera) y a la vez le concedemos financiación para que crezca y se sobredimensione ante las estupendas expectativas de crecimiento que se palpaban. La práctica suicida fue generar vehículos de inversión tipo SICAV o fondos de capital riesgo, cuya gestión prácticamente se cedía a la entidad financiera, que generalmente hacía y deshacía a su antojo, apoyándose en una liturgia conceptual ineficiente. Mientras la bonanza soplaba a favor todo parecía marchar bien y la porquería quedaba oculta, aunque, en cuanto la locomotora comenzó a pararse, todos los apalancamientos, sobredimensiones y deudas afloraron al unísono.

Muchas entidades jurídicas (empresas) se encontraron especulando en unos inhóspitos mercados financieros que se volvieron extremadamente vehementes, asesoradas por lampiños gestores sin experiencia en tan devastadoras tormentas financieras. Toda la parafernalia teórica se desmontó en un breve periodo de tiempo y casi nada funcionaba, sobre todo aquello que adolecía de rigurosos anclajes matemáticos y científico-lógicos. Con los eventos de Lehman, Madoff y la caída de las bolsas, se acumulan Sicavs y fondos de capital riesgo con agujeros insondables, fruto de una gestión anacrónica aunque certeramente manipulada por los responsables de formar equipos comerciales en las multinacionales financieras. Zapatero a tus zapatos, dicen los castizos y seguro que más de un responsable financiero, de empresas no financieras, debe estar pensándolo tras ver como se ha diluido su capital, mientras que las deudas se mantenían.

Los partners financieros, responsables de la gestión en muchos casos, han sabido evitar el escarnio público contando aquella letanía de “es que todos han caído, los índices bursátiles han descendido por encima del 40%”, esperando que el otrora compañero de fatigas se avenga a razones, doblegando su malestar con la excusa de tan extendida humillación. Sin embargo mal de muchos consuelo de tontos y precisamente es esto lo que pretendo hacer ver a todo aquél responsable financiero de empresas no bancarias que aún consuela las ampollas generadas por la ineficiente gestión de unos partners que más que gestionar el riesgo, solo saben administrarlo montados sobre la matemática de gauss y sobre medias y desviaciones típicas. ¿Cuándo se van a enterar que el mundo que nos rodea no se puede interpretar con la simplista campana de Gauss?. Ni los cambios de los precios son estadísticamente independientes ni los cambios de los precios están distribuidos en patrones que se adaptan a una campana de Gauss estándar.

Como no solo se trata de criticar, paso a glosar una alternativa que el que manuscribe este texto lleva implementando, estudiando y perfeccionando desde hace unos años. Se trata de una metodología que se engloba en las denominadas estrategias neutrales a mercado y que además se puede adornar como estrategia con beta próxima a ceroSe trata de estrategias que el mundo anglosajón lleva implementando desde hace más de 25 años y buena parte de la industria de Hedge Funds se asienta sobre este tipo de metodologías de inversión. Permiten una diversificación real de los retornos, razón por la cual el gran capital en el mundo anglosajón, hace tiempo que apostó por ellas, huyendo de las apuestas puramente direccionales, siempre más expuestas a los avatares bursátiles. En la web de ESINVERdisponen de un simulador para hacer prácticas con dinero ficticio y así ir adentrándose en el apasionante universo de las metodologías neutrales a mercado.

Por estrategias neutrales a mercado se entiende aquella que no depende de la dirección de la bolsa. Para construirla se precisa de la combinación de dos activos, adoptándose diferente posición en cada uno de ellos. En uno se estará largo, esto es comprado, ya sea a través de futuros financieros o CFDs o cualquier otro activo, mientras que en el otro activo se estará corto, esto es vendido, también a través de futuros o CFDs.

Por estrategia con beta próxima a cero se denota que no presenta exposición a riesgo sistémico, es decir, si las bolsas se hunden por un evento inesperado, nuestra posición combina un activo en el que estamos comprados (largos) y otro activo en el que estamos vendidos (cortos). Ante una caída vertiginosa de los mercados, el activo en posición larga sufrirá pérdidas, mientras que el activo en posición corta experimentará ganancias. Si estas ganancias son superiores a las pérdidas del activo en posición larga, incluso podemos ganar con bolsas que se precipitan a la baja.

Mayoritariamente, tanto particulares como gestores profesionales medran en entornos direccionales, fruto del adoctrinamiento en su formación reglada. ¿A quién le interesa que hordas de analistas y gestores sigan formándose en métodos ineficientes?. Por metodología direccional estoy refiriéndome a toda posición que depende de la dirección del mercado. Si compramos telefónica necesitamos que se aprecie para ganar, sin embargo si se deprecia, nuestra cartera menguará. Es la metodología más ineficiente con el control del riesgo, aunque es la más intuitiva y por ello la inmensa mayoría de inversores y sorprendentemente gestores y analistas, continúan pululando entorno a ella. De nuevo lanzo la pregunta ¿a quién le interesa esto?.

Continúo con mi intención de generar conciencia y por ello aportaré ahora más información sobre el trasfondo de la inversión neutral a mercado. En inglés, dos vocablos denotan esta metodología, pairs trading, que se podría traducir como invertir por pares.

Habría muchas formas de encarar la inversión por pares, así que les aleccionaré con la que yo implemento y divulgo. El objetivo es reducir al máximo el riesgo y por ello se busca que los dos activos que conforman el par muestren una elevada correlación.

Pueden observar en este primer gráfico como esta variable, la correlación, medida en una ventana móvil sobre las últimas 15 sesiones, es elevada en el par Ibex 35 frente a Cac 40 (índice francés). También en este primer gráfico tienen las dos curvas que reflejan la evolución de la volatilidad en ambos índices, calculada sobre retornos diarios de las últimas 20 sesiones y anualizada.

Una vez seleccionados los activos en base a una elevada correlación, necesitamos algún método en el que apoyarnos para saber en que activo nos posicionamos largos y en cual corto. Deben saber que esta es la clave del éxito. En mi caso el enfoque es eminentemente cuantitativo. Son algoritmos los que toman estas decisiones para así evitar la falible intuición.

En el siguiente gráfico pueden visualizar la curva de largo plazo del Cac 40 y el spread entre este índice y el Ibex 35.

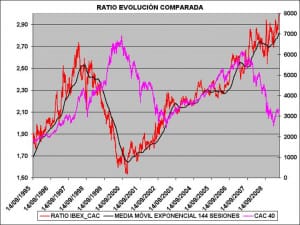

Desde enero de 2001, la curva roja (ratio entre Ibex 35 y Cac 40) ha mantenido el sesgo alcista, mientras la curva que refleja la evolución del índice parisino sufrió los avatares de la crisis tecnológica de 2000 a 2003 y el batacazo en el que nos encontramos desde mediados de 2007. Cualquier inversor que hubiera permanecido largo de Ibex y corto de Cac 40 habría obtenido plusvalías desde comienzos de 2001 a nuestros días, continuará…..