SUENAN TAMBORES EN LONTANANZA

¿SERÁN DE JÚBILO O DE GUERRA?, SOLO EL TRANSCURSO DEL TIEMPO LO SIGNARÁ

Que incómodo me encuentro cuando tengo posiciones direccionales. Que desasosiego me genera el enorme azar al que uno se expone cuando queda al albur direccional de las bolsas. Esporádicamente alguna incursión con opciones de Meff, poca cosa en términos globales, ya que mi fuero interno asume que es una actividad extremadamente similar al casino. Quizás pueda uno superar, a su favor, el 50% de probabilidad de éxito, apoyándose en herramientas, aunque insisto, no merece la pena.

Cuanto daño hace nuestra visión lineal del tiempo, “Natura non facit saltum” la naturaleza no da saltos, aunque los mercados financieros si los dan y muy grandes y la naturaleza también. Cuando llegan estos saltos, estas discontinuidades, dejan de funcionar los métodos ordinarios, ni sirven los stops loss, ni la diversificación tradicional de la teoría de carteras y comienza a funcionar dañinamente la ilusión de control.

Según la matemática gausiana estas discontinuidades no deberíamos presenciarlas durante el tiempo que dura nuestro ciclo vital, aunque la experiencia confirma que son mucho más comunes de lo que pensamos.

Discontinuidad es sinónimo de quebranto económico para todo aquél que posea carteras direccionales, que en definitiva son la inmensa mayoría de pequeños inversores y sorprendentemente muchos institucionales de pequeño tamaño. Cuánto hay de efecto rebaño y que poco de I+D+I (investigación y desarrollo).

Así nos luce el pelo y confirmando la extraña e irracional habilidad del ser humano para tropezar constantemente con la misma piedra, así nos seguirá luciendo. Mi comentario pretende ceñirse al ámbito económico aunque el que quiera emplear unos instantes en reflexionar confirmará como la credulidad y el servilismo del que hacemos gala en el terreno financiero también nos acompaña en otros ámbitos como el político o el religioso. ¿Seremos capaces alguna vez de apartar de nuestra masa gris los arteros memes que nos han inculcado los lobbys que pretenden manejarnos?.

Bendito internet, les ha entrado una china en el zapato a estos lobbys con la red de redes. Todo apunta, o eso espero, que terminará provocando que toda la ortodoxia que han intentado mantener inalterada salte por los aires.

Por mi experiencia a nivel de visitas en el blog que regento y por el patrón de conducta de dichas visitas, el español aún anda lejos de liberarse del yugo con el que los lobbys financieros le han adoctrinado. Posibilidades de desaprender lo aprehendido hay cientos, lo que se antoja más huidiza y esquiva es la intención de escapar de la ortodoxia falaz en la que nos han instruido.

No crean que el que escribe estas líneas no ha estado en el redil que describo, aunque probablemente por no haber sido alienado en las facultades de economía y si en las de ciencias (he sido adiestrado en la saludable observancia del método científico), mi paso por varias entidades financieras, más que unirme a la legión de sus crédulos y serviles asesores me ha arrastrado, en una forma de efecto rebote, a una beligerancia explícita contra el orden establecido.

La fortuna me sonríe. En esta época en la que me he lanzado al ruedo de defender una metodología concreta, dispongo de medios que me facilitan notablemente la difusión de la misma. Internet me va a permitir divulgar contenidos ilimitados a un coste bajísimo, algo impensable hace unos años. Sin embargo, en la recepción del mensaje si estoy percibiendo problemas, mi entender por no ser capaz de adaptar el contenido y el marketing empleado a lo que demanda el internauta medio. O quizás no pretendo adaptar ni los contenidos ni el marketing al internauta medio español y lo que intento es divulgar unos contenidos que con el tiempo irán buscando acomodo entre una pléyade de lectores que buscan especialidades técnicas concretas y apartadas de la ineficiente ortodoxia. Yo tengo claro que no voy a modificar mi metodología.

Percibo que el internauta español, interesado en temas financieros, busca información demasiado procesada, del estilo compre esto o venda aquello, y no está dispuesto a pensar ni quiere dedicar tiempo a valorar métodos o estrategias que choquen con su entorno de confort (sus métodos o estrategias financieras de cabecera). Craso error, máxime cuando ese entorno intelectual financiero de confort suele ser conceptualmente erróneo o en determinadas épocas totalmente ineficiente en el control del riesgo.

Trasladado este mantra, con el que periódicamente les martirizo (generar conciencia requiere, entre otras cuestiones, repetir hasta la saciedad), paso ahora a exponer someramente que denotan mis herramientas sobre el ámbito direccional.

Reitero que yo hace tiempo que desestimé el ámbito direccional como entorno en el que trabajar con mi peculio, aunque haciendo el símil con la telebasura, hay que adaptar una parte del mensaje que se genera a lo que se demanda por la audiencia. Sin duda es canallesco, aunque de lo contrario corre uno el riesgo de ser relegado al rincón de la insignificancia. Si la masa demanda información sobre lo direccional, démosle a la masa lo que pide, eso si, avisando, al menos, de los ineficiente del método y de lo invaticinable que es el futuro en entornos dinámicos no lineales.

CORTO PLAZO:

Con la intención de escudriñar el panorama bursátil, emplearé herramientas indirectas que suelen aportar información interesante o por lo menos un punto de vista algo heterodoxo.

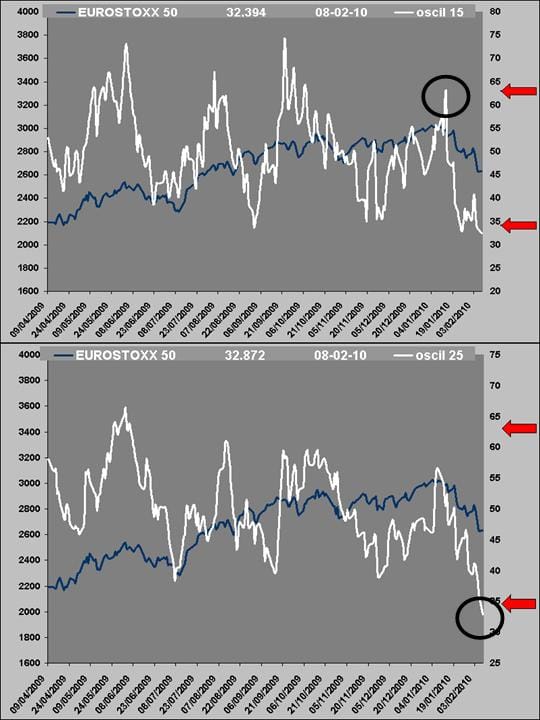

Inicio el repaso con unas curvas que preparé hace unos años y que voy aportando a diario a los suscriptores de ESINVER. La matemática que tiene detrás es muy sencilla, aunque desde un punto de vista utilitarista, como aporta información muy interesante sobre posibles extremos del mercado, me sigue pareciendo muy útil. Se trata de lo que denomino OSCILADOR DE RENTA VARIABLE VS RENTA FIJA y su utilidad reside en detectar extremos de mercado. En la parte superior tienen el oscilador montado sobre 15 periodos y en la parte inferior montado sobre 25 periodos. En la parte superior he resaltado con una elipse negra el aviso de techo o de momento de venta que aportó a comienzos de enero de 2010, mientras que el de la parte inferior intenta resaltar como con los descensos de las últimas sesiones este oscilador se ha introducido por debajo del umbral 35 y que generará señal de entrada en cuanto vuelva a cruzar al alza dicho umbral.

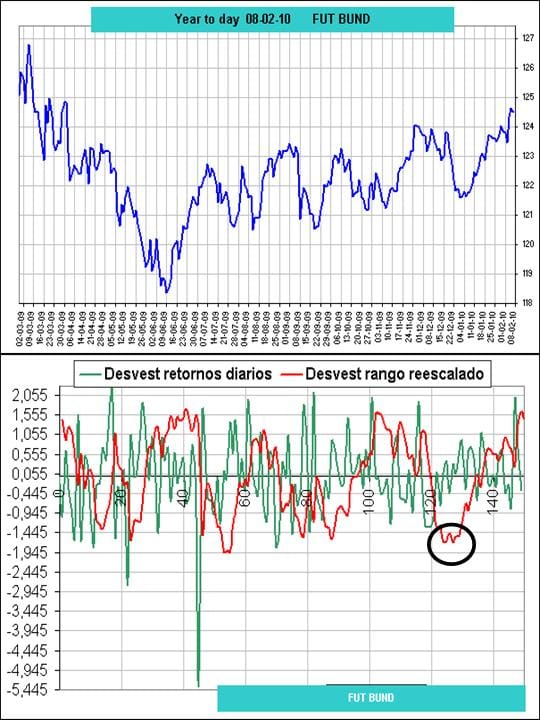

El siguiente indicador indirecto es el Bund alemán.

En la parte superior tiene la curva de dicho bono y en la parte inferior les muestro la curva roja que aunque no deja de ser también matemática gausiana, cuenta con alguna adaptación del señor Mandelbrot (padre de la geometría fractal). La interpretación del gráfico de la parte inferior es sencilla, la curva roja se mueve entre dos extremos, rondando las +2 y las -2 desviaciones estándar acumuladas, permitiendo pronosticar cuando se encuentra en alguno de dichos extremos lo improbable de algún tipo de reversión a la media. Con el círculo señalo un momento de finales de diciembre, en el que nos avisaba que llegaban momentos de apostar por alzas en los bonos como así ha sido. Ahora ya se encuentra en el extremo superior por lo que según esta herramienta habría que apostar por un posible techo en los bonos.

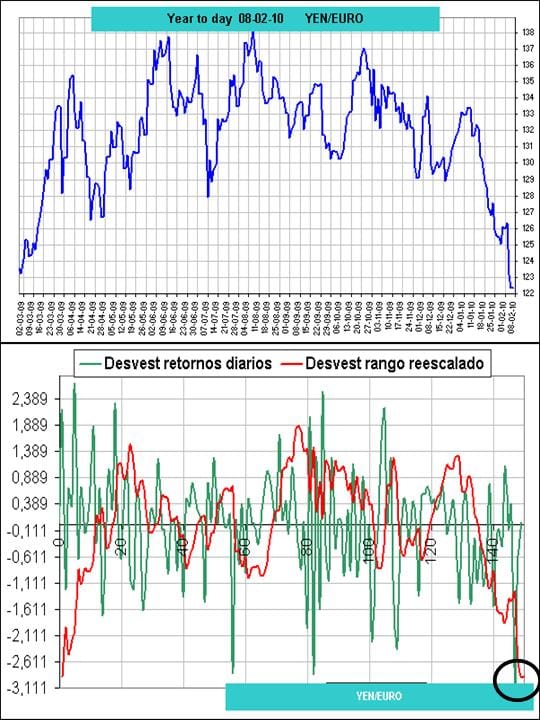

Otra herramienta indirecta que puede aportar información sobre el tema direccional es la curva yen/euro.

Ya saben lo interesante de la evolución de estas divisas ya que suele ser un indicador indirecto de tendencia bastante eficiente. El que la curva azul se mueva al alza significa que el yen se deprecia y viceversa, curva azul a la baja implica apreciación del yen. Por el famoso carry trade, una curva azul que se girara a la baja avisaría de flujos de capital hacia la moneda japonesa, cerrando posiciones apalancadas, y elevadas posibilidades de caídas en las bolsas. Hasta comienzos de enero de 2010 hemos asistido a un movimiento al alza de la curva azul que ha acompañado las subidas en las bolsas, aunque ha provocó que su curva de desviación estándar sobre 49 sesiones se fuera aproximando a zonas de techo. Lo que se percibe desde comienzos de enero de 2010 es un giro a la baja de la curva azul (peligro para la renta variable) y en consonancia también tenemos un giro a la baja de la curva de desviación estándar sobre 49 sesiones y sobre 150 sesiones. La curva de desviación estándar sobre 150 sesiones (insertada en la parte inferior del anterior gráfico) ya se encuentra en niveles que pueden representar suelos, el camino más probable para las próximas semanas sería al alza, aunque a la curva de desviación estándar sobre 49 sesiones parece faltarle algún segmento adicional a la baja, o lo que es lo mismo, aún podría faltar algún segmento bajista en las bolsas. Recuerden la estacionalidad alcista de las bolsas entre octubre y abril, periodo en el que aún nos encontramos.

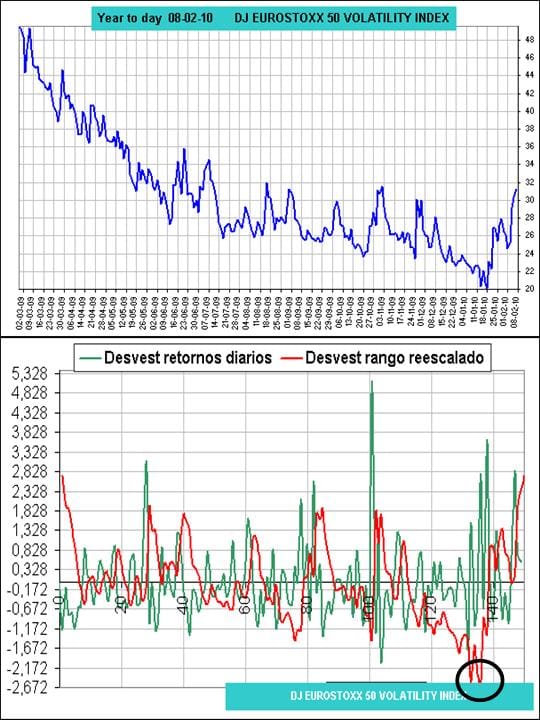

Por último, me gustaría mostrarles un montaje similar sobre la volatilidad, empleando el DJ EUROSTOXX 50 VOLATILITY INDEX. De nuevo se trata de un indicador indirecto con el que pretendemos avizorar que puede ocurrir con la volatilidad y por simetría que podría ocurrir con las bolsas, ya que estas se mueven en sentido inverso. Es decir, volatilidad al alza implica bolsas a la baja y viceversa.

Los descensos en las bolsas han propiciado alzas en la volatilidad y lo que es más significativo, han llevado a su curva de desviación estándar acumulada a un extremo por arriba que alerta de un posible techo para la volatilidad y por ello de un posible suelo para las bolsas.

RESUMIENDO:

Tomen con precaución estos indicadores indirectos, en definitiva son simplemente eso, variables que suelen estar correlacionados de algún modo con la evolución de las bolsas, aunque nunca podremos saber a priori si lo que ahora son extremos se pueden seguir extremando.

Estas curvas si me suelen aportar información relevante y muy útil para operar con pairs trading, aunque no parecen tan eficientes para el ámbito direccional.

A lo largo de esta semana iniciaré operativa con dinero real (mi dinero), con las señales que genera ESINVER . Aún tengo que pensar como voy a ir publicitando esta operativa para todo aquél que quiera adentrarse en el mundillo de la inversión neutral a mercado mediante operativa long short. Todo aquél que quiera recibir durante una semana los 3 boletines diarios que ESINVER prepara a sus suscriptores solo tiene que solicitarlo en [email protected]